アパート経営をしようと思っている人の中には、“節税効果”に魅力を感じている人もいると思います。

では、アパート経営をすることで、実際にどれくらいの節税効果が期待できるでしょうか?

アパート経営は本来、資産を増やすために行うものですが、節税対策としても効果的です。

この記事では、アパート経営を通じて納付税額を抑えたい方に向けて、節税できる税金の種類と具体的な対策をわかりやすく解説します。ぜひ参考にしてください。

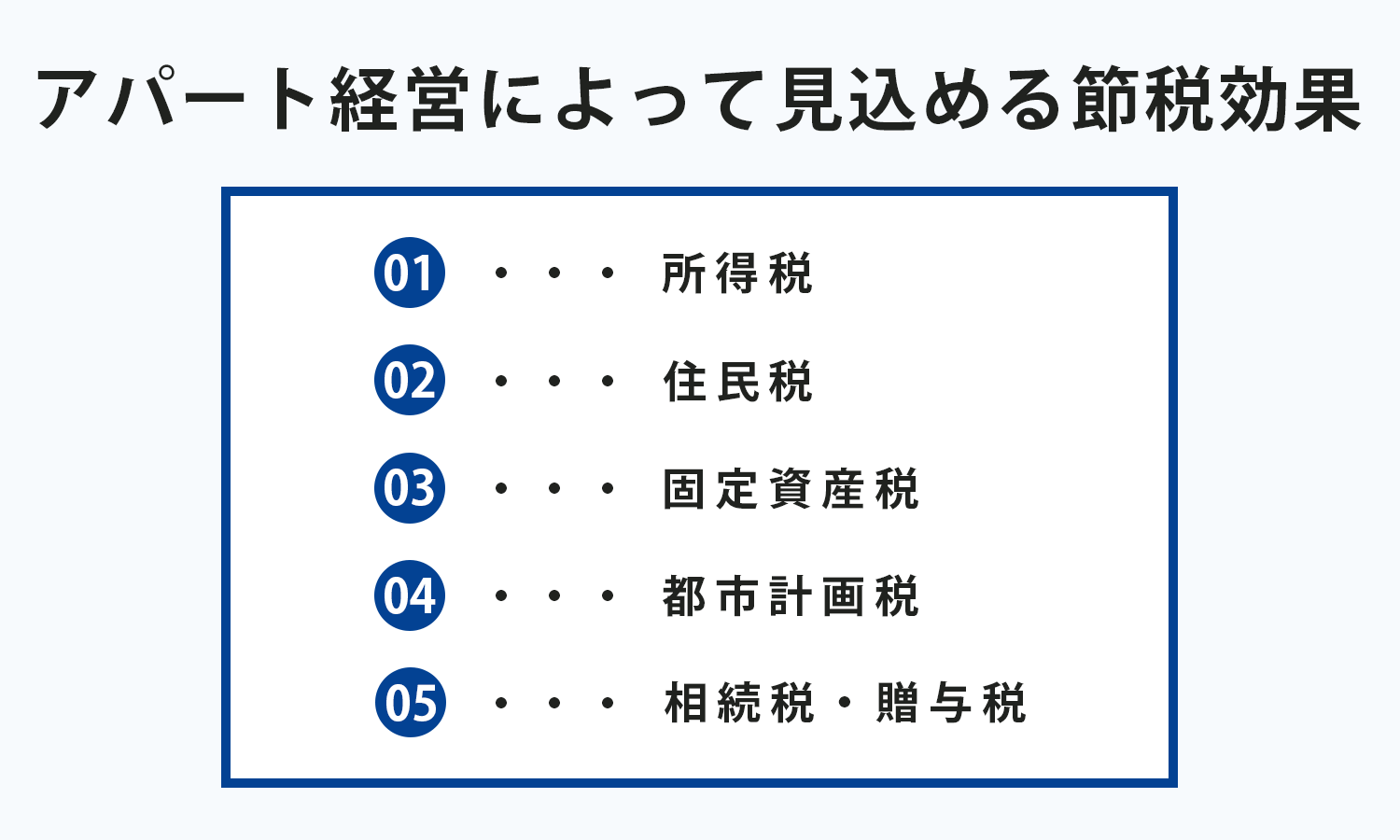

1. アパート経営によって見込める節税効果

アパート経営をすることで、どのような節税が期待できるでしょうか?

ここでは、節税効果の見込める税を紹介します。

ぜひ参考にしてください。

以下の記事では、節税対策の他にもアパート経営をするメリットを紹介しています。気になる方はあわせてご覧ください。

1.1 所得税

アパート経営によって、節税が期待できる税の一つが“所得税”。

所得税とは、給与や報酬など事業等を通じて受け取る金額に対してかかる税金です。

所得税をなぜ節税できるかというと、不動産投資では“通算損益”が認められています。

通算損益とは、赤字をほかの所得から差し引くこと。

例えば、起業した直後は赤字が出やすいですよね。

その場合、会社員としての給与があれば、給与所得から赤字分を引くことができます。

赤字を差し引くことで、所得が減るため、その分所得税の減税につながるということです。

1.2 住民税

所得税が減ることで、住民税も減税となります。

というのも、住民税は前年の所得に対して課税されます。

そのため、所得が低くなれば、住民税も安くなるのです。

ちなみに、所得税はその年の所得にかかるため、「あれ? 何でこんなに所得税は安いのに、住民税は高いのだろう」といったことが起きたときは、昨年の所得が今年に比べて多かった可能性が大いにあります。

1.3 固定資産税

アパートを経営することで、固定資産税も減税できます。

固定資産税とは、土地や建物を所有する人たちが払わなくてはならない税金。

そして、アパートを建てることで、土地の固定資産税が安くなるのです。

というのも、固定資産税は以下の計算式で求めます。

〇固定資産税の計算方法〇

固定資産税=課税標準額×税率

課税標準額とは、固定資産税評価額から割り出されます。

固定資産税評価額は決まっていますが、課税標準額はその土地の利用方法によって変わってくるのです。

ちなみに、土地の固定資産税評価額は地価公示価格の7割が目安といわれています。

地価公示価格とは、国土交通省が発表している土地の価格のことをいいます。

そして、この課税標準額には、住宅用地の特例が当てはまるのです。

住宅用地の特例には、以下2つがあります。

・小規模住宅用地(200平方メートル以下の部分)→課税標準額の6分の1に軽減

・一般住宅用地(200平方メートルを超える部分)→課税標準額の3分の1に軽減

この特例があるからこそ、アパートを建てたほうが土地の固定資産税は安くなるのです。

さらに新築でアパートを建てた場合、以下の措置が追加されます。

・一般住宅→新築後3年間は、120平方メートルまでの部分は固定資産税が2分の1に。

・3階以上の耐火構造・準耐火構造住宅→新築後5年間は、120平方メートルまでの部分は固定資産税が2分の1に。

なお、上記の減税措置は、一戸あたりの床面積が40平方メートル以上280平方メートル以下のアパートにのみ適用されますので、気をつけてください。

固定資産税は土地や建物を所有していなければかからない税金です。

そのため、これから不動産投資を始める方のなかには、固定資産税が身近ではない方もいらっしゃるのではないでしょうか。

そこで、当サイトでは、固定資産税の詳しい計算方法を記事にまとめました。

固定資産税の支払いについて不安に感じる方は下記記事を参考になさってください。

1.4 都市計画税

場所によっては、都市計画税の減額措置が受けられるところもあります。

都市計画税とは、都市計画法に基づいて都市計画事業や土地の区画整理の費用のために充てられる税金です。

市街化区域内の土地や建物に対して課せられます。

アパートを建てることで、都市計画税も以下のように減税されます。

・小規模住宅用地(200平方メートル以下の部分)→課税標準額の3分の1に軽減

・一般住宅用地(200平方メートルを超える部分)→課税標準額の3分の2に軽減

都市計画税も固定資産税同様、減税したいのであれば、アパートを建てることをおすすめします。

1.5 相続税・贈与税

アパート経営は相続税対策としても有効です。

相続税が安くなる理由の一つが、土地や建物の課税評価額の低下です。

まず土地は現金に比べて、評価額が2割減ります。

そのため、現金ではなく土地として相続したほうが、相続税の節税になるのです。

また建物の評価額は、現金に比べて3~4割減ります。

というのも、建物にかかる課税評価額は固定資産税評価額を基に計算されています。

そして、固定資産税評価額が建築費の6~7割程度になるため、結果、課税評価額も3~4割減となるのです。

また小規模住宅用地向けの減額の特例を受けることもできます。

小規模宅地等の特例とは、相続によって得た財産のうち、相続をする直前の被相続人または被相続人と一緒に生計をともにしていた親族のために供されていた宅地等のうち、一定部分までに関しては相続税の減額措置を受けられる特例のこと。

要件さえ満たせば、5割または8割ほど評価額を減らすことが可能です。

利用区分によって、上限面積と減額割合は以下のように変わってきます。

上限面積 | 減額割合 | |

特定居住用宅地等 | 330平方メートル | 80% |

特定事業用宅地等 | 400平方メートル | 80% |

貸付事業用宅地等 | 200平方メートル | 50% |

また贈与税(個人間での財産の受け渡し時にかかる税金)も相続税同様、現金より不動産で渡したほうが税金対策になります。

1.種類別にみる!アパート経営における節税対策

続いて、税金の種類別に節税対策を紹介します。

2.1 所得税・住民税の節税対策

所得税・住民税は、以下の方法で節税できる可能性があります。

【節税対策】

- 経費をすべて計上する

- 損益通算をする

- 減価償却費を考慮する

- 青色申告を行う

これらについて詳しく解説します。

経費をすべて計上する

所得税と住民税(所得割)は、1年間(1月1日~12月31日)に得た収入から必要経費を差し引いた所得に課税されます。税額を減らすため、事業にかかった経費を忘れず計上することが大切です。参考に不動産所得の主な必要経費を紹介します。

【必要経費の例】

- 減価償却費

- 修繕費

- 損害保険料

- 借入金の支払利息

- 不動産取得税

- 固定資産税

- 都市計画税

ただし、上記に該当しても事業に関わりのない費用は必要経費として認められません。

減価償却費を考慮する

減価償却は、固定資産の費用を一定期間にわけて計上する手続きです。ここでいう一定期間は耐用年数になります。アパートの耐用年数は構造で異なります。

構造 | 耐用年数 |

木造 | 22年 |

軽量鉄骨造 | 19年、27年、34年(厚みで異なる) |

鉄骨鉄筋コンクリート造・鉄筋コンクリート造 | 47年 |

つまり、木造アパートであれば、取得にかかった費用を22年にわけて計上できます(減価償却費は「取得価額×定額法の償却率×使用月数/12カ月」で算出)。

この特徴から、現金の支出を伴わない会計上の費用といわれることもあります。アパートの取得費用は高額になりやすいため、減価償却費を計上すると税額を大幅に抑えられる可能性があります。損益通算とともに活用したい節税対策です。

出典:国税庁「主な減価償却資産の耐用年数表」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_01.pdf

青色申告を行う

青色申告は、複式簿記を用いて取引を帳簿に記録し、これを元に所得税額を算出して申告する方法です。白色申告より手間はかかりますが、以下の特典を受けられます。

① 所得金額から最高65万円を差し引くことができます。

②配偶者等に支払う給与を必要経費に算入することができます。

③赤字を前年や翌年の所得金額から差し引くことができます。[曽あ4]

引用:(pdf)国税庁「はじめてみませんか?青色申告」

https://www.nta.go.jp/publication/pamph/shotoku/kichou01.pdf

青色申告特別控除を活用すれば、所得金額から最高65万円を差し引けるため、税額を抑えられる可能性があります。積極的に選択したい申告方法といえるでしょう。

2.2 固定資産税・都市計画税の節税対策

固定資産税額と都市計画税の算出方法は以下のとおりです。

税金の種類 | 税額の算出方法 |

固定資産税 | 課税標準額×1.4%(標準税率) |

都市計画税 | 課税標準額×0.3%(制限税率) |

ただし、住宅用地には課税標準の特例が適用されます。具体的な内容は以下の通りです。

税金の種類 | 小規模住宅用地(200㎡以下の部分) | 一般住宅用地(200㎡超の部分) |

固定資産税 | 課税標準額×1/6 | 課税標準額×1/3 |

都市計画税 | 課税標準額×1/3 | 課税標準額×2/3 |

これらの特例を活用することでも税額を抑えられます。

2.3 相続税の節税対策

相続税の節税対策は以下の2つです。

【節税対策】

- 借入金を活用する

- 土地や物件を購入する

これらの節税対策について解説します。

借入金を活用する

相続財産は、プラスの財産だけでなくマイナスの財産も含みます。したがって、アパートを購入する際に借入金を作ると、相続税額を抑えられる可能性があります。税額を算出する根拠となる、課税遺産総額を減らせるためです。

シンプルですが、効果的な方法といえるでしょう。

土地や物件を購入する

固定資産税評価額などで土地や建物を評価するため、現金を土地や建物に換えることで、相続税額を抑えられる可能性があります。

一般的に、時価の70~80%程度の評価額に抑えられるとされています。相続財産に占める現金の割合が高い場合は、節税対策としてアパート経営を検討するとよいかもしれません。

2.4 贈与税の節税対策

贈与税の節税対策は以下の2つです。

【節税対策】

- 相続時精算課税制度を活用する

- 特例贈与財産の制度を利用する

これらについて解説します。

相続時精算課税制度を活用する

相続時精算課税制度は、贈与時の贈与税を軽減して、贈与者(正確には特定贈与者)が亡くなったときに、贈与した財産を含めて相続税額を算出する制度です。この制度を選択すると税率は次のようになります。

贈与財産 | 税率 |

2,500万円まで | 非課税 |

2,500万円超 | 一律20% |

最終的に相続税はかかりますが、親世代の資産を子世代に早めに移転できます。相続税の納税資金を事前に準備しやすい点が大きなメリットです(厳密には節税とは異なります)。

出典:国税庁「相続時精算課税の選択」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm

特例贈与財産の制度を利用する

暦年課税(1月1日~12月31日までに贈与された財産の合計額をもとに税額を算出する方式)を選択する場合は、特例贈与財産を活用できる可能性があります。

対象は、直系尊属から贈与財産を取得した20歳以上の受贈者(贈与を受けた年の1月1日時点)です。特例贈与財産には、以下の特例税率が適用されます。

基礎控除後の課税価格 | 一般税率 | 特例税率 |

~200万円以下 | 10% | 10% |

200万円超300万円以下 | 15% | 15% |

300万円超400万円以下 | 20% | 15% |

400万円超600万円以下 | 30% | 20% |

600万円超1,000万円以下 | 40% | 30% |

1,000万円超1,500万円以下 | 45% | 40% |

1,500万円超3,000万円以下 | 50% | 45% |

3,000万円超4,500万円以下 | 55% | 50% |

4,500万円超 | 55% | 55% |

相続時精算課税制度と比較して、節税対策を選択することが重要です。

出典:(pdf)国税庁「贈与税のしくみ」

https://www.nta.go.jp/publication/pamph/sozoku/aramashi/pdf/03.pdf

3.アパート経営によって節税できない税金

一般的に、アパート経営は節税効果の高い投資手法と考えられています。ただし、すべての税金において税額を抑えられるわけではありません。節税効果を期待できない税金は以下のとおりです。

税金の種類 | 概要 |

不動産取得税 | 不動産を取得したときに課される税金 不動産所得税額=課税標準額×4%(軽減税率3%が適用される) |

登録免許税 | 不動産を登記するときに課される税金 登録免許税額=課税標準額×税率(条件で異なる) |

印紙税 | 一定の文書を作成したときに課される税金 印紙税額=記載金額で異なる(令和9年3月31日まで不動産売買契約書の印紙税の軽減措置あり) |

アパート経営と関わりが深いものの、これらの税額は抑えられません。

出典:国税庁「不動産売買契約書の印紙税の軽減措置」

https://www.nta.go.jp/law/shitsugi/inshi/08/10.htm

4. 節税対策をするための注意点

アパート経営を通じて、節税対策をしようと思っている人向けに、節税する際に気をつけておきたい7つの注意点を紹介します。

4.1 無理のない範囲で節税をする

節税する際、大事なのは無理のない範囲で節税をすることです。

「1円たりとも税金を払いたくない」といった気持ちで無理な節税をしてしまうと、法律違反になってしまう可能性も…。

もし脱税と見なされて逮捕されてしまったら、10年以下の懲役刑または1,000万円以下の罰金、もしくはこれら両方が科されます。

そのような事態に遭わないためにも、節税は適正におこなうことが大事です。

では、無理のない範囲内での節税とはいったいどのようなものでしょうか?

まず経費をいかに増やしていくかです。

以下、アパート経営をする際に経費と認められるものです。

・ローンの金利

・各種税金(印紙税、不動産取得税、固定資産税・都市計画税、登録免許税、事業税{※事業規模による})

・保険料(火災保険料、地震保険料等)

・管理委託費

・仲介手数料

・広告宣伝費

・減価償却費

・アパートの修繕費

・アパートの維持・管理費

・専門家に対する報酬

・青色事業専従者給与

・給料賃金

・交際費

・旅費交通費

・消耗品費

・水道光熱費

・情報収集、勉強にかかった費用

など

ただし、これらの経費を上乗せしての節税の効果は限定的です。

より大きな節税効果を求める場合は、利益が出たときに、新たなアパートを購入するなど積極的な投資活動をしていくといいでしょう。

しかし、赤字経営が続くと、経営が順調でないと判断され、次の投資のときに金融機関から融資が下りなくなるケースも出てくるので注意しましょう。

4.2 年収1,200万円を超えない人は節税にならない可能性がある

アパート経営による節税は、年収1,200万円以上、課税所得が900万円を超えない人は、あまり効果を感じられない可能性があります。

ご存じのとおり、不動産投資には、リスクがつきもの。

課税所得が900万円を超えないと、10万円程度の節税のために、3,000万円近くの融資を受ける必要が出てきます。

本来、不動産投資とは、資産を増やすためにするもの。

節税はあくまでもオマケで、最も大事なのは収益を上げることです。

節税目的で不動産投資を始めると、多くの人が「こんなはずじゃなかった……」と頭を抱える事態に陥っています。

不動産投資は、一括借り上げ会社に依頼すればほとんど何もしないで済むと聞き、税金対策で手を出したものの、要の一括借り上げ会社が倒産してしまい、にっちもさっちもいかなくなってしまったというケースも聞かないわけではありません。

基本的には、「不動産投資を通じて、収入を得る」ことを目的に、アパート経営を始めていきましょう。

4.3 節税に適した物件を選択する

節税したいのであれば、目的に合った物件を選択すべき。

まず節税したい人におすすめなのが、築22年以上の木造アパートです。

木造物件の場合、耐用年数は22年と短いです。

22年以上超えているということは、すでに法定耐用年数を過ぎているということ。

そのため、耐用年数×20%の年数で償却できます。

例えば、築22年のアパートの場合、20%をかけて、残存耐用年数は4年です。

4年で、取得価格を償却できるのですから、節税効果は大きいといえるでしょう。

しかし中古アパートは空室率が高くなりやすく、修繕費なども高額になりやすいです。

アパートローンを組むのも難しくなります。

そのため、節税にはおすすめですが、アパート経営をする際のデメリットもあることを覚えておいてください。

またすでに土地を所有していて、これからアパートを建築する際は、節税に強いハウスメーカー、工務店、設計事務所といった業者に依頼するのも一つの方法です。

とくに節税に関する知識を有するハウスメーカーに先導してもらえれば、節税対策として有利な耐用年数が長いアパートを施工できる確率が高まります。

4.4 家賃が増えたら、法人化を検討する

家賃収入が増えてきたら、法人化も視野に入れましょう。

法人化すると、所得税・住民税の節税になります。

というのも、法人にすると、給与を経費計上できます。

そのため、個人事業よりも法人税が減税になる可能性が大きいのです。

ほかにも、自動車や携帯電話の費用なども法人のほうが経費計上しやすくなります。

そのうえ、役員報酬には所得税が課税されるものの、給与所得控除(220万円)分が差し引かれるため、税額は減る可能性があります。

さらに、家族を役員にし、それぞれに役員報酬を支払えば、その分給与所得控除が上乗せされるので、さらなる減税につながります。

また法人の場合、赤字の繰り越しが最大10年可能になります。

例えば、ある年に利益が2,000万円出たとしても、過去10年以内に1,000万円の赤字があれば、その年の所得は1,000万円にまで減らすことができます。

個人事業でも赤字の繰り越しは可能ですが、最高3年です。

また役員報酬という形で所得を振り分けることで、相続税の節税にもなります。

法人化には経費がかかったり、赤字でも納税しなくてはならなかったりといったデメリットはありますが、節税という点では検討しない手はありません。

ぜひ専門家のアドバイスなども聞いてみて、良い頃合いだと思ったら、法人化も考えてみましょう。

4.5 ほかの節税方法に関しても調べてみる

確かに、アパート経営は節税として効果的です。

しかしほかにも有効な節税方法はたくさんあります。

本当に不動産投資がベストなのか? 色々調べてみることをおすすめします。

例えば、ふるさと納税なんかも簡単にできる節税方法です。

ほかにも、各種控除を利用するのもいいでしょう。

また個人事業主が確定申告する際は、青色申告することをおすすめします。

というのも、青色申告にすれば最大65万円の基礎控除を受けられるからです。

青色申告をするには、事業開始年の3月15日までに所得税の青色申告承認申請書を納税地を管轄する税務署長に提出する必要があります。

また同じく、アパート経営事業に専従している配偶者やその他親族に給料を支払う場合は、青色事業専従者給与に関する届出書を同様に納税地を管轄する税務署長に提出します。

一つひとつの金額は小さいかもしれませんが、ある程度まとまってくると、それなりの大きさになってきます。

とくに課税所得が900万円以下の人は、不動産投資以外の節税方法にも目を向けてみることをおすすめします。

4.6 税制についてよく勉強する

書籍やインターネット、セミナーなどを活用して、税金について学ぶことも重要です。

税金とは何か?

改めて問われてみると、上手く回答できない人もいるのではないでしょうか。

節税や不動産投資に興味のある人は、将来お金に対して不安を感じている人が多いような気がします。

だからこそ、少しでもムダな支出は減らしたい、お金を増やしたいといった気持ちが芽生えるのではないでしょうか?

そういった人たちだからこそ、この機会にイチから税制やお金について学び直すのもいいと思います。

お金や税制、不動産投資など総合的に学ぶほど、より自分に合った節税方法や資産運用が見えてくるでしょう。

4.7 専門家に相談する

不動産投資による節税に魅力を感じている場合、まずは専門家に相談しましょう。

アパート経営は、思わぬ地価や不動産価値の下落、空室リスク、家賃滞納、入居者トラブルなどさまざまなリスクが生じます。

たとえアパート経営による節税に効果を感じたとしても、デメリットと比較したうえで検討しなくてはなりません。

実際、安易にアパート経営に乗り出して、失敗してしまう事例はたくさんあります。

例えば、需要のない場所に「購入価格が安いから」といってアパートを建て、空室が埋まらず失敗した例。

委託した管理会社が適切に仕事をしてくれず失敗してしまった例。

表面利回りを重視しすぎてしまい、利回りの読み違いをして失敗してしまった例。

修繕に対する適切なプランを作れず失敗してしまった例など、さまざまな失敗例が存在します。

“失敗する可能性もある”ことを念頭に置き、準備してかからないと、不動産投資では成功できません。

そのため、営業マンなどに電話で「それぐらいの年収があるなら、不動産投資で節税したほうがいいですよ」などといわれた言葉を鵜呑みにするのではなく、一度専門家に相談してみましょう。

お金のプロフェッショナルであるファイナンシャルプランナーや税理士などに相談すれば、無理やり不動産を購入させられることもありません。

節税だけでなく、不動産投資も適切な知識なく行うと、失敗する可能性が高まります。

そのため、随時専門家に相談して、適切なアドバイスを受けるようにしましょう。

株式会社マリモでは、長期に渡り安定したアパート経営をご提案しております。

弊社の木造アパート経営の情報はこちらからご確認ください。

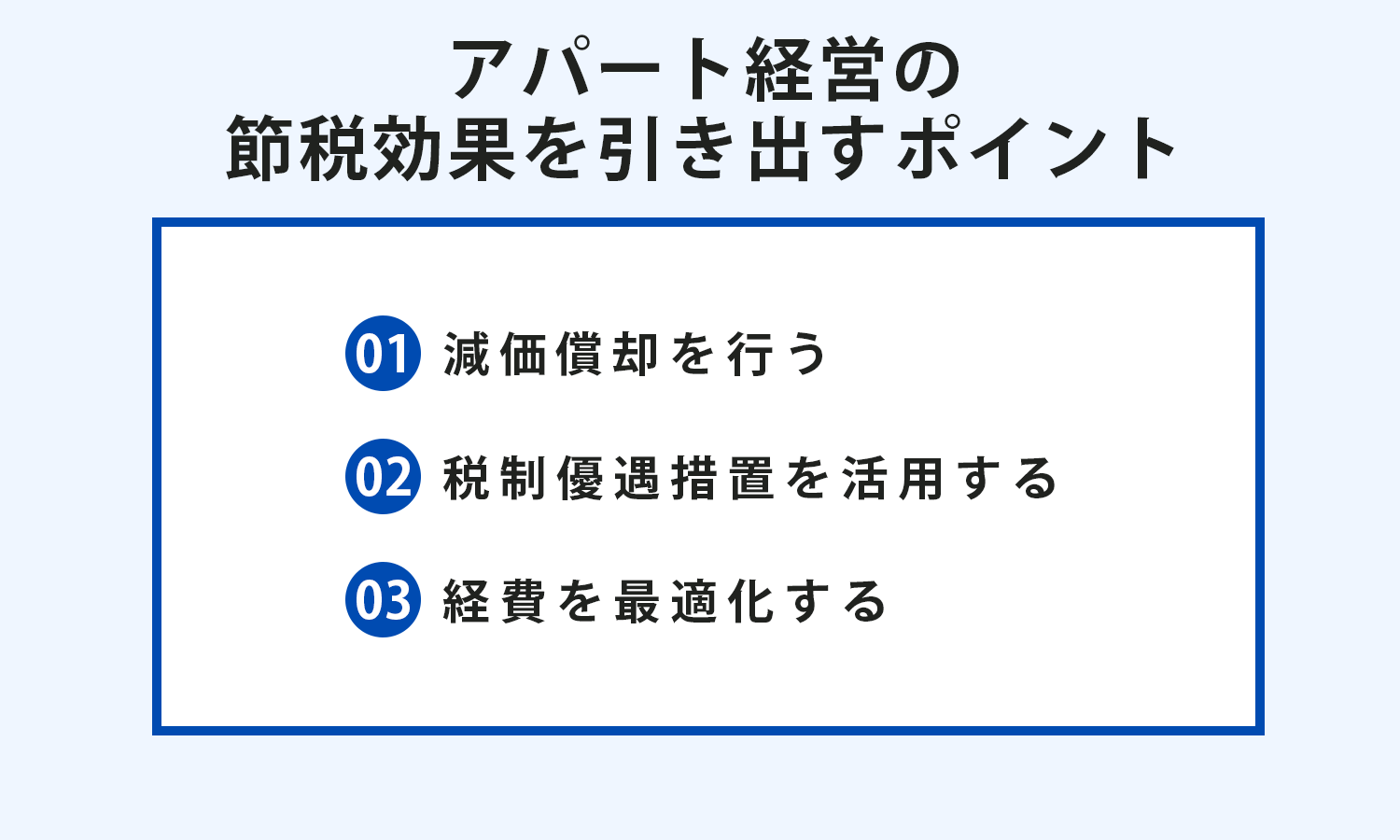

5.アパート経営の節税効果を引き出すポイント

続いて、アパート経営の節税効果を引き出すために意識したいポイントを解説します。

5.1 ポイント①減価償却を行う

必要経費の中で大きな割合を占めるのが減価償却費です。所得税などを節税するため、確実に計上することが大切です。また、必要に応じて損益通算を活用すると、税額を大きく抑えられる可能性があります。

株式会社マリモが提案している投資用木造アパートも、減価償却による高い節税効果を期待できます。そのため、節税を目的とするアパート経営を検討する方にも適した方法です。

5.2 ポイント②税制優遇措置を活用する

法改正などを受けて、税制優遇措置が追加されることもあります。情報収集を続けて活用できる税制優遇措置を探すことも、節税効果を高めるコツです。専門的な知識がない場合は、不動産会社の担当者に相談してみるとよいでしょう。活用できる税制優遇措置を提案してもらえることもあります。

5.3 ポイント③経費を最適化する

経費として計上できるものとできないものを整理しておくことも大切です。線引きを明確にしておくと、計上漏れを防ぎやすくなります。参考に、経費に計上できない費用の例を紹介します。

【経費に計上できない費用】

- 借入返済金の元本部分

- アパート経営と関わりのない費用

- 所得税

- 住民税

具体的な判断は、ケースで異なることがあります。不安を感じる場合は、税理士などの専門家に相談することをおすすめします。

6. アパート経営は節税効果が高い投資手法

ここでは、アパート経営と節税について解説しました。節税が期待できる税金には、所得税、住民税、固定資産税、都市計画税、相続税、贈与税があります。税金の仕組みや関連する制度を理解して節税に取り組むことが大切です。ただし、自己解釈で対策を進めるとルールを破ってしまう恐れがあります。必要に応じて、専門家に相談することも大切です。

投資用木造アパートの購入を検討している方は、株式会社マリモへご相談ください。立地や間取り、設備にこだわった将来性の高い物件を提案しています。

この記事の監修

マリモ賃貸住宅事業本部

不動産事業を50年以上続けてきたマリモが、お客様目線でお役に立つ情報をお届けしています。不動産投資初心者の方に向けての基礎知識から、経験者やオーナー様向けのお役立ち情報まで、幅広い情報の発信を心がけています。部内の資格保有者(宅地建物取引士、一級建築士、一級施工管理技士、二級ファイナンシャル・プランニング技能士、管理業務主任者など)が記事を監修し、正しく新鮮な情報提供を心がけています。

会社概要